Les stablecoins, un maillon essentiel du monde de la crypto.

À quoi servent-ils, quelles sont leurs différences, et comment en tirer profit ? [THREAD - @gp_crypt0]

À quoi servent-ils, quelles sont leurs différences, et comment en tirer profit ? [THREAD - @gp_crypt0]

Si vous n'êtes pas familier avec la DeFi, nous vous conseillons de prendre le temps de lire ce thread avant de continuer ⤵️

Globalement, pour qu'un stablecoin persiste dans le temps, il y a plusieurs points majeurs à prendre en compte :

- Sa conception et ses mécanismes

- L'émetteur

- La confiance que les gens lui accordent

- Son utilisation

- Sa conception et ses mécanismes

- L'émetteur

- La confiance que les gens lui accordent

- Son utilisation

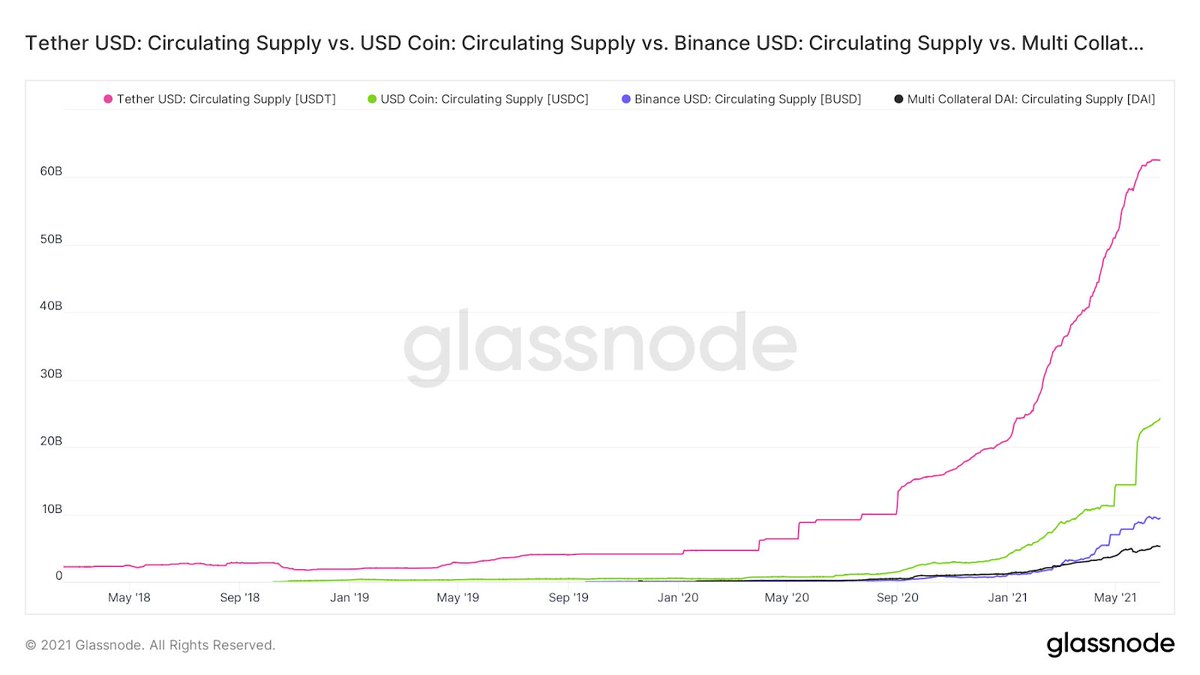

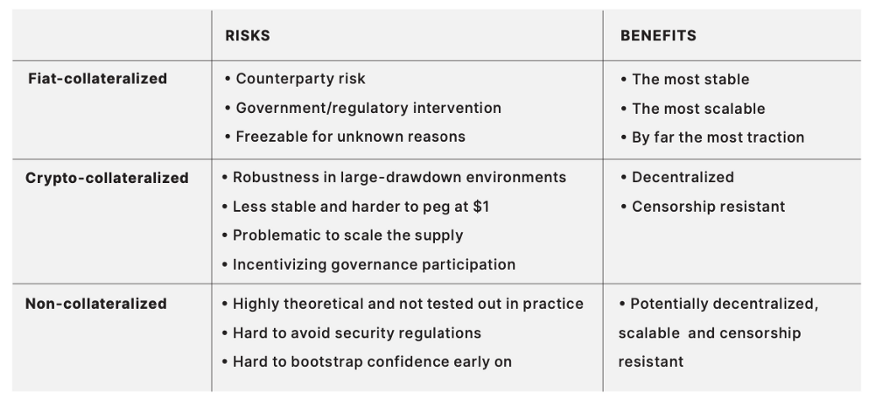

Il en existe des dizaines, mais on peut globalement les regrouper en 4 catégories :

- Les stablecoins 100% collatéralisé par du fiat

- Les stablecoins 100% ou over-collatéralisés par des cryptos

- Les stablecoins 100% algorithmique

- Les stablecoins semi-algorithmique

- Les stablecoins 100% collatéralisé par du fiat

- Les stablecoins 100% ou over-collatéralisés par des cryptos

- Les stablecoins 100% algorithmique

- Les stablecoins semi-algorithmique

À l'inverse, quand l'offre en circulation ne correspond plus à la demande, les USDC sont brûlés et les $ sous séquestres sont libérés.

Leur valeur est donc assurée intégralement tant que la balance entre les USDC émis et les $ mis sous séquestre est juste.

Certains pourront y voir un problème, ces assets sont centralisés, et c'est à ce problème qu'essaie de pallier le DAI ou l'UST, mais avant d'en parler ...

Certains pourront y voir un problème, ces assets sont centralisés, et c'est à ce problème qu'essaie de pallier le DAI ou l'UST, mais avant d'en parler ...

Comme évoqué précédemment, le manque de décentralisation présente un risque réel bien que peu probable, l'émetteur décide de l'avenir de son asset.

Il peut donc le modifier, le supprimer, en interdire l'échange, le bloquer à sa guise, d'où la recherche de décentralisation.

Il peut donc le modifier, le supprimer, en interdire l'échange, le bloquer à sa guise, d'où la recherche de décentralisation.

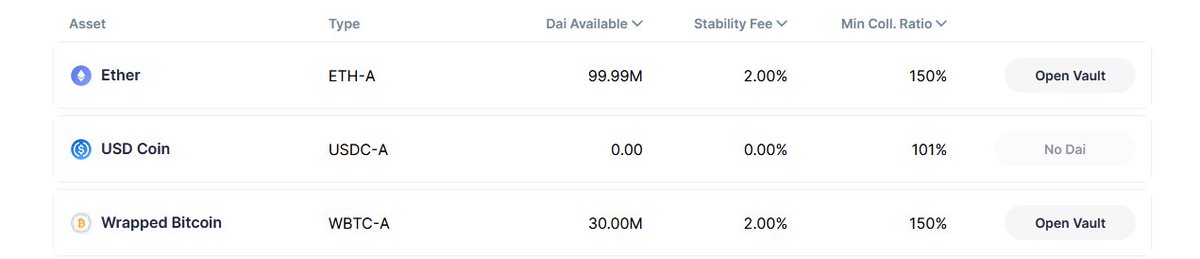

Les stablecoins collatéralisés ou over-collatéralisés par des cryptos :

Le sUSD (par Synthetix) ou encore le DAI (par MakerDao).

Ces assets offrent une décentralisation, et sont supposés maintenir leur peg aussi bien que les stablecoins collatéralisés en fiat, leur seul souci ?

Le sUSD (par Synthetix) ou encore le DAI (par MakerDao).

Ces assets offrent une décentralisation, et sont supposés maintenir leur peg aussi bien que les stablecoins collatéralisés en fiat, leur seul souci ?

Ils sont encore loin d'être capital efficient, c’est-à-dire qu'on obtient moins d'argent en sortie que ce qu'on a déposé en entrée pour les créer, ce qui assure une certaine sécurité pour le protocole comme on va le voir.

On parle ici de "over-collatéralisation".

On parle ici de "over-collatéralisation".

Il faut déposer entre 101% et 175% de collatéral pour obtenir du DAI, les cryptos étant plus volatiles, le protocole s'assure une marge en cas de forts mouvements, il gère également les liquidations pour ne pas avoir de dette.

Évoquons maintenant le cas des stablecoins algorithmiques.

Stabiliser un asset, uniquement grâce à des mécanismes ingénieux et sans aucun collatéral.

C'est un véritable défi auquel de nombreux acteurs de la crypto s'essayent ou se sont essayés, parfois en se brûlant les ailes.

Stabiliser un asset, uniquement grâce à des mécanismes ingénieux et sans aucun collatéral.

C'est un véritable défi auquel de nombreux acteurs de la crypto s'essayent ou se sont essayés, parfois en se brûlant les ailes.

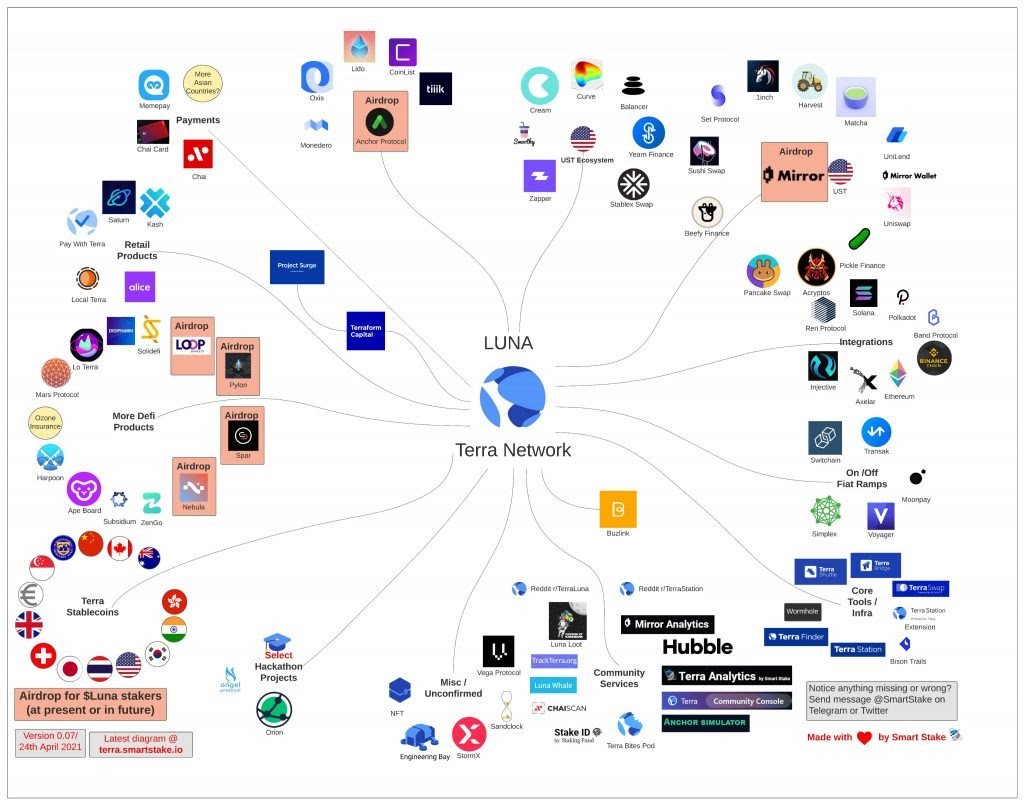

1. Un mécanisme très ingénieux, pour chaque UST crée, l'équivalent en $LUNA est burn, et inversement.

Ce processus permet de faire converger la volatilité sur le token LUNA et non sur l'UST.

Ce processus permet de faire converger la volatilité sur le token LUNA et non sur l'UST.

3. Une volonté d'interopérabilité avant tout

4. Une démocratisation dans le monde réel, avec des solutions de paiement viables et utilisées notamment en Corée

4. Une démocratisation dans le monde réel, avec des solutions de paiement viables et utilisées notamment en Corée

Les stablecoins semi-algorithmiques :

Ils combinent les deux aspects précédents, la collatéralisation et des mécanismes algo.

Ils offrent en général la possibilité d'être sous-collatéralisé contrairement au DAI, pour plus de fenêtres d'arbitrage et de meilleurs rendements DeFi.

Ils combinent les deux aspects précédents, la collatéralisation et des mécanismes algo.

Ils offrent en général la possibilité d'être sous-collatéralisé contrairement au DAI, pour plus de fenêtres d'arbitrage et de meilleurs rendements DeFi.

Cependant, ils restent vulnérables, au même titre que les stablecoins 100% algo, aux phénomènes de bank-run et leur viabilité sur le long terme ne pourra s'observer qu'après être éprouvée par le marché.

Deux bons exemples de stable semi-algo, le $FRAX qui rempli bien son rôle pour l’instant (frax.finance)

Et l' $IRON victime de son succès ou mécanisme non viable sur le long terme ? @rektcapital

> rekt.news

Et l' $IRON victime de son succès ou mécanisme non viable sur le long terme ? @rektcapital

> rekt.news

Une chose est sûre pour ces projets prometteurs, leur survie ne dépendra pas uniquement des mécanismes de maintiens de peg, l'éducation des utilisateurs, la confiance, l'aspect communautaire seront également des aspects primordiaux.

Il est également important de rappeler que pour bon nombre de protocoles DeFi comme Aave, Compound, OlympusDAO... Une perte de peg du DAI par exemple entraînerait des liquidations massives et des pertes considérables.

La stabilité est un enjeu majeur.

La stabilité est un enjeu majeur.

Il est toutefois bon d’espérer pour la DeFi qu’elle trouve un jour le stable coin alliant décentralisation, cost efficiency et stabilité.

N'hésitez pas à nous faire vos retours sur ce thread !

N'hésitez pas à nous faire vos retours sur ce thread !

Loading suggestions...